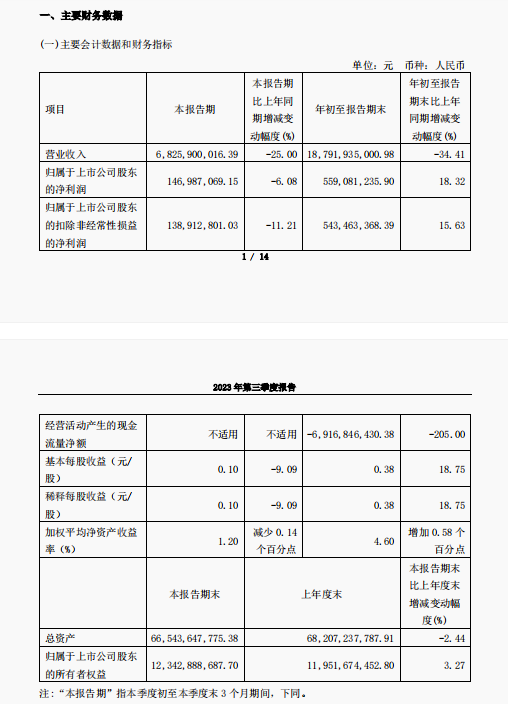

备受资本市场关注的保险资金三季度末大类资产配置数据出炉。

10月25日,国家金融监督管理总局披露的数据显示,截至9月末,险资运用余额升至27.18万亿元。从配置的大类资产来看,债券为11.95万亿元,占比43.99%;股票和证券投资基金为3.48万亿元,占比12.82%;银行存款为2.75万亿元,占比10.11%;其他投资为8.99万亿元,占比33.08%。

(资料图片)

(资料图片)

值得一提的是,9月末,险资对债券的投资余额占比创近10年新高。受访专家认为,在今年投资环境下,债券配置占比提升有利于稳定险资整体投资收益率。不过,随着利率下调,高配债券后,险资长期收益率预计将处于下行通道,未来仍需增配权益类资产以增厚收益。

债券配置占比走高

固收为主、权益为辅向来是险资的配置格局,今年这一格局有进一步加强的趋势。据《证券日报》记者梳理,截至今年9月末,险资对债券的配置占比从去年末的40.93%升至43.99%;股票和证券投资基金占比从去年末的12.71%升至12.82%;银行存款的配置占比则从去年末的11.32%降至10.11%;其他投资从去年末的35.05%降至33.08%。

就险资配置格局的变化情况,中信证券首席经济学家明明对《证券日报》记者表示,资管新规落地叠加地产行业景气度下滑,非标资产供给被持续压缩,险资面临较为严重的资产荒。今年年初,债券收益率处于相对高位,配置价值凸显,因此险资今年以来高比例配置了债券。

此外,体现险资权益投资的“股票与证券投资基金”前三季度配置比例出现0.11个百分点的小幅增长。对此,总部位于北京的一家中型险企资管部相关负责人对记者表示,股票与证券投资基金的合计配置比例在13%左右已维持多年,且呈现大体稳定的态势,出现这种现象的主要原因包括两方面:一是权益市场具有高波动性,险资较为谨慎;二是各险企的负债端业务结构、偿付能力、投资收益目标与风险承受各异,这一配置比例是不同保险资管机构综合考量后的结果。

需要增厚收益

险资的上述配置格局也与目前险资资产配置的诸多难点有关。明明表示,当下险资资产配置有两大难点:一是期限错配,险资来源主要是寿险,久期较长,资产端很难找到匹配的资产;二是成本刚性,负债端成本较为固定,资产端要求能够找到覆盖成本的低风险高收益资产,这有一定难度。

泰康资产CEO段国圣在接受《证券日报》记者采访时也表示,当前传统固收投资面临收益率下行、择时空间收窄、合意资产供给不足等多重挑战。

尽管险资上述配置格局有“不得已”之处,但从长期来看,随着利率中枢下行,高配债券不利于险资提升长期投资收益率。

从收益率来看,记者根据监管披露的数据梳理,今年上半年,保险资金年化财务收益率为3.22%,年化综合收益率为4.33%,分别较去年下降54个基点、上升250个基点。其中,综合收益率体现了权益市场波动的影响,财务收益率更能体现债券等固收投资收益率的影响。

对长期投资收益率,保险公司普遍精算假设为5%。对比上半年来看,保险业投资收益率低于5%,要满足负债成本仍有一定压力。

明明也对记者表示,险资增配了债券,减配了存款,对其收益率有一定的正向作用,但高收益的非标资产配置比例也在不断下降,对其收益率有一定负向作用。综合看,随着利率中枢下行,险资长期收益率预计将处于下行通道,未来或需要增配部分权益类资产增厚收益。

“险资今年的配置格局,可以在市场环境不佳情况下依旧维持稳定的收益率,但考虑到风险与收益挂钩原则,整体投资收益率会有所收缩。”川财证券首席经济学家陈雳对《证券日报》记者分析称。

“后续来看,险资资产荒可能仍会较为严重,资产端收益难以与负债端相匹配的情况下,或将加大对权益类资产投资力度,未来监管部门可能出台更多政策促进险资入市。”明明表示。

国家金融监督管理总局于9月份发布了《关于优化保险公司偿付能力监管标准的通知》,下调了投资沪深300指数成分股、科创板上市普通股票的风险因子系数,释放保险企业权益投资空间。

“目前利率下行或将成为长期趋势,险资面临大类配置资产荒的问题,这就需要提升投资能力。”陈雳认为,从趋势来看,险资除了依旧维持高比例债券配置以外,还可以多关注市场中高质量稳盈利的企业与行业进行长期价值投资,这既能达到服务实体经济的作用,又可获得稳定收益。

营业执照公示信息

营业执照公示信息