减持美债是为什么?

对减少债务的国家来说,适当减少美债的目的是稳定汇率,收回某些美美元资产,防止当地货币急剧贬值;此外,在全球贸易时代,其他国家的贸易份额也将逐年增加,因此减少一些美元资产,增加其他货币资产是非常正常的。当然,最重要的还是去美换人民币,也就是对冲美美元过强带来的负面影响,因为美元过强会让国际贸易市场充满很多不公平,对国际汇率市场也是不利的。

然而,减少美债的最大影响是美国本身。由于美债的主要持有者来自美债的减少也意味着国际社会担心美国的国家信誉和经济增长。

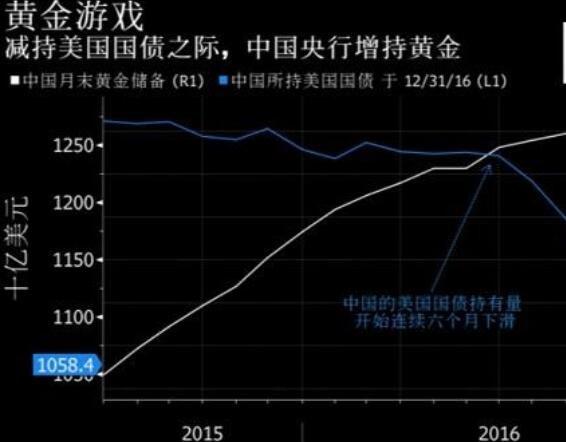

离岸人民币兑美元汇率持续跌破多重关口,为去年11月以来的最低水平。人民币汇率走低使得美和黄金的外汇需求飙升。为了稳定汇率,央行开始削减美国债,仅3月份就卖出了104.5亿美元。

减持美国国债意味着什么?

1.稳定汇率。以中国为例,此前美国债的所有削减都发生在人民币走弱的时候。例如,2016年上半年,人民币贬值2.4%,中国银行结汇和售汇逆差达到2054.7亿美元。此后,央行将美的国债减少了273亿美元。所以当本币走弱的时候,大家都会把本币卖给其他货币,这样会加剧本币的进一步走弱。为了稳定货币,央行需要出售美国债,并收回一些美元以稳定汇率。

2.有较丰富的其他货币储备来满足对外结算。减少美债也是如此。现在很多新兴国家都在崛起,人民币、卢布、雷亚尔等新兴国家货币在未来国际结算中的比重会越来越高。所以,既然大家都想做生意,那就必须储备一些其他货币进行国际结算。因此,在外汇储备规模固定的情况下,如果要增加其他货币储备,就必须减少美元储备。

3.调整国际资产配置。因为债券有不同的到期日,比如1年期、5年期、10年期等。美债持有人可能会遇到短期内多期债券在集中到期的情况此时,与其减持,不如调整债券资产配置。由于美债是收益率的高质量资产,具有稳定性和良好的流动性,并由美国的国家声誉担保,主权国家不可能不投资。因此,通常的做法是,在美债到期后,集中将投资于其他到期日的债券。

4.对冲美元的强势地位。强势的美元肯定对国际汇率市场不利。首先会导致其他国家的货币继续走弱,影响贸易;其次,美的人民币霸权还会使国际贸易市场充满许多不公平,比如美国不断滥用经济制裁。

营业执照公示信息

营业执照公示信息